流量密碼 提供 科技、娛樂、流行、穿搭、影劇、遊戲、電競、開箱、資訊、正妹網紅女神 等各類新聞資訊等,發燒話題永不退流行,讓您第一手快速掌握,快速更新文章及最新消息的發布就是我們的宗旨,只要隨時關注流量密碼資訊就是掌握 流量密碼。

作者:蔣海波

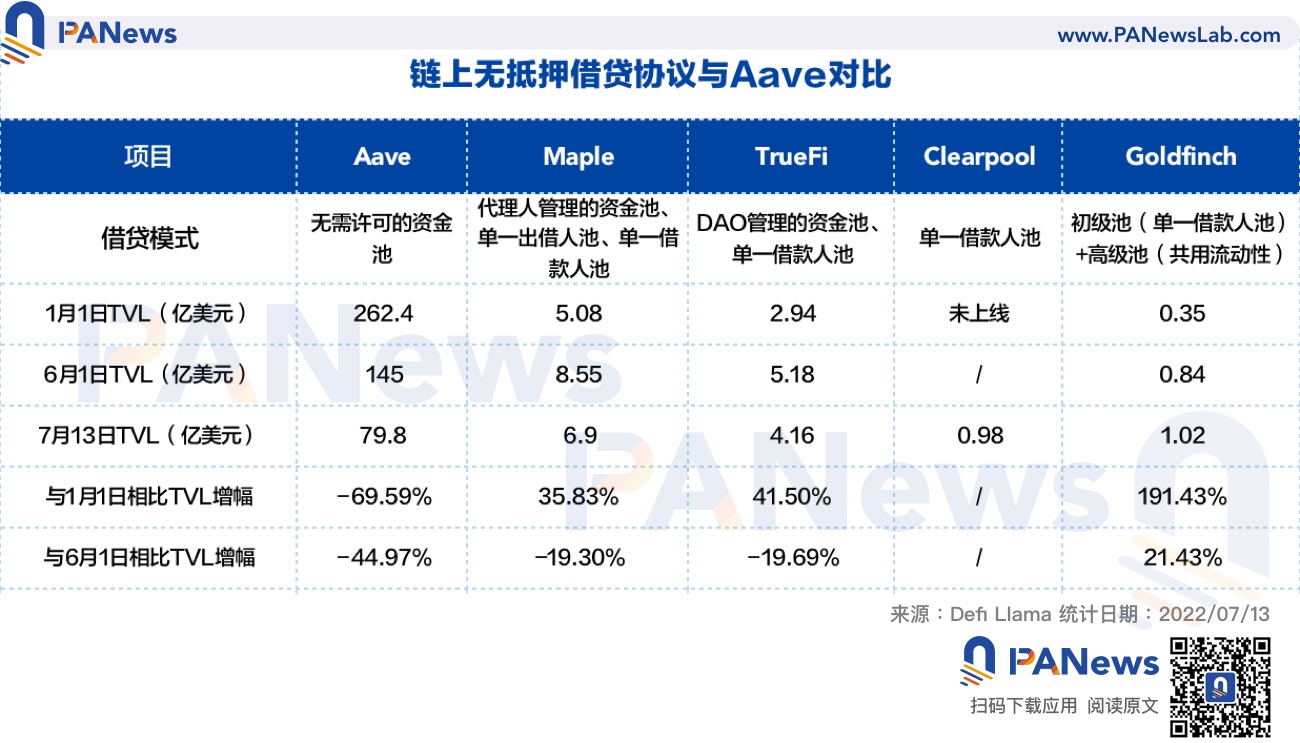

這讓一些圈內人士開始質疑「無抵押借貸」的模式,認為其安全性似乎被證偽,但據 PANews 梳理發現,鏈上無抵押借貸協議在本次衝擊中受到的影響並不大,且主要協議的數據在今年均有所提升。截至 7 月 13 日,Maple、TrueFi、Goldfinch 的 TVL 相比年初分別上升 35.8%、41.5%、191%,而超額抵押借貸協議的代表 Aave 的 TVL 同期下降 69.6%。

Maple:向 Babel 借款 1000 萬美元,已進行清算

Maple 目前已佔據了無抵押借貸市場的大多數份額,它通過代理人和資金池的方式運行,每個代理人管理一個資金池。代理人決定可以將資金借給哪一些機構,以及借款利率等詳細條款。這種方式相對比較中心化,但代理人的專業知識可以規避掉部分風險。現在,Maple 中也增加了面向單一出借人和單一借款人的私有池,但參與者需要先完成 KYC。

Maple 在 6 月 13 日~6 月 21 日期間,多次就Three Arrows Capital (3AC,三箭資本)、Celsius、Babel 的風險進行更新,要點總結如下:

1、3AC 並未使用過 Maple 進行借貸;Celsius 在 Maple 上運營有一個 2000 萬美元的 WETH 池,但 Celsius 是唯一出借人,即 Celsius 通過 Maple 向其它機構放貸;Maple 的 Orthogonal 池曾向 Babel 借出 1000 萬美元。

2、Maple 的借款人沒有與 UST/Luna 相關的風險敞口,與 3AC、Celsius 相關的風險敞口較小,接下來將繼續通過一對一談話實時監控。

3、Maple 中的借款主要用於做市、Delta 中性策略或高頻套利,通常不會持有方向性的頭寸。

4、所有貸款都可以在鏈上查看,和借款人簽訂了具有法律追索權的貸款協議。

由此可見,Maple 對 Babel、3AC、Celsius 的直接風險暴露為 1000 萬美元。在官網上,這筆借款顯示為「已清算」。Maple 與借款機構簽署有具備法律效應的合同,只要這些機構不至於破產,就需要足額償還對 Maple 的債務。但是,目前並不能確認 Maple 的借款人中是否有向 3AC 或 Celsius 提供借款,若 Maple 的借款人將資金存放在 3AC 或 Celsius 處而無法贖回,這也有可能導致這些借款人無法按時償還 Maple 的借款。但這種情況對所有的無抵押借貸平台都適用。

即便是直接的風險敞口較小,流動性的短缺和恐慌確實也給 Maple 帶來了不利影響。截至 7 月 13 日,Maple 最大的兩個流動性池 Orthogonal Trading – USDC 01 和 Maven 11 – USDC 01 的流動性均已耗盡,剩餘的現金數量為零,存款人的贖回操作需要等待借款人還款。由於這兩個池的最後一筆借款操作均發生在 6 月上旬,可以推測是存款用戶的集中贖回導致流動性耗盡。

Maple 的公告稱,在現金不足的情況下,出借人必須等待借款人還款。隨著貸款在接下來的幾週內到期,借款人的還款將增加資金池中的可用資金,然後出借人可以贖回資金。

從今年 4 月開始,Maple 在 Solana 上發起了借貸業務,而 Solana 上的兩個資金池 X-Margin USDC 和 Genesis USDC 分別有 106 萬美元和 61 萬美元的流動性,能夠滿足普通用戶的贖回需求。

截至 7 月 13 日,Maple 中的總存款為 6.9 億美元,與今年年初相比增加 35.8%,與 6 月 1 日相比減少 19.3%。目前整體資金利用率在 97% 左右。

TrueFi:TPS/3AC 有借款,於 6 月 21 日提前還款

TrueFi 是穩定幣 TUSD 團隊在 2020 年推出的項目,現在有兩種借貸模式。一種是從項目早期一直持續到現在的,每一種穩定幣為一個資金池,任何人都可以進行存款,通過質押 TRU 代幣、評估借款人的信譽來決定是否同意放貸申請;另一種是後期推出的 TrueFi Capital Markets,每一個借款人對應一個資金池,向對應的資金池存款則代表僅將資金出借給該借款人。

TrueFi 的借款記錄可在鏈上進行查詢,在近期 3AC、Celsius 的風險事件中,Celsius 並未從 TrueFi 進行過借款,3AC 有兩次從 TrueFi 借款的記錄,第一次為 2022 年 2 月 25 日開始的一筆 171 萬 TUSD 的 60 天借款,到期後歸還;第二次為 2022 年 5 月 21 日開始的一筆約 199 萬 USDT 的 90 天借款。顯示的借款人均為「TPS Capital/Three Arrows Capital」,在第二次借款發起後不到一個月內,3AC 被傳出資金短缺,但是即便在 TrueFi 中的借款並未到期的情況下,3AC 也在借款發起後一個月時完成了還款。因此,TrueFi 也並未直接在 3AC 和 Celsius 的暴雷中遭遇資金損失。

截至 7 月 13 日,TrueFi 中總存款達到 4.16 億美元,與今年年初相比增加 41.5%,與 6 月 1 日相比減少 19.7%。資金利用率為 96.06%,各種穩定幣池中都仍有部分流動性,方便用戶退出。

Clearpool:6 月 9 日通過 TPS 的借款申請,6 月 19 日關閉

Clearpool 則是按照「單一借款人池」(Single Borrower Pools)的方式運行。首先,Clearpool 合作的第三方數據平台 X-Margin 會對借款人進行評級並給出借款上限;然後 Clearpool 在前端新增借款人;用戶可以自由選擇將資金出借給哪些借款人。

Clearpool 曾允許 TPS Capital 在自己的平台上向用戶募集資金。

6 月 9 日,Clearpool 宣布增加 TPS Capital(TPS Capital 當時被稱為「三箭資本的 OTC 部門」)的借款人池,允許 TPS Capital 從 Claerpool 的用戶處最多借貸 1730 萬美元的資金。

6 月 19 日,Nansen 創始人 Alex Svanevik 在推特上質疑 TPS Capital 的借款人評級為 A,此時三箭資本的風險已經暴露。

6 月 19 日,X-Margin 迅速作出回應,取消了 TPS Capital 的借款資格,並從 Clearpool 平台上刪除了 TPS Capital。X-Margin 稱,「確保 TPS 歸還了貸款,Clearpool 的出借人沒有資金損失」。

由此可知,TPS 在已經出現問題的情況下,才尋求從 Clearpool 進行借貸,並獲得了通過。隨後風險暴露,在發現問題後,X-Margin 和 Clearpool 的反應迅速,暫停了 TPS 的借款額度。

截至 7 月 13 日,Clearpool 的總存款為 9788 萬美元,公共池的資金利用率在 80% 左右。只有 5 個機構被允許從公共池中借款,分別為Amber Group 、Auros、FBG Capital、Folkvang、Wintermute,大多數機構也同時是 Maple 和 TrueFi 的借款人。

Goldfinch:向現實世界的企業提供貸款,與加密市場波動相關性較小

Goldfinch 採用初級池和高級池結合的方式運行,初級池是單一借款人池,投入的資金將獲得更高收益,但也需要承受更大風險;高級池的流動性將分配給各個單一借款人池,收益較低,但借款人的還款將優先歸還高級池的本金和利息。借款申請是否通過需要審計員(通過質押 GFI 參與)進行評估,審計員由協議隨機選擇。

由於 Goldfinch 的借款人通常並非加密機構,獲得的 USDC 貸款通常兌換為法幣,因此 Goldfinch 基本不受加密市場波動的影響。

截至 7 月 13 日,Goldfinch 的總存款為 1.02 億美元,資金利用率約為 98%,與今年年初相比,總存款上升 191.4%,與 6 月 1 日相比上升 21.4%。這些借款人來自超過 20 個國家,Goldfinch 稱已為超過 100 萬人的企業提供借款。

小結

各個無抵押借貸項目開展的業務越來越接近,如一開始選擇一種穩定幣只有一個資金池的 TrueFi,增加了對應單一借款人的資金池;Maple 則從每個代理人運營一個資金池的模式,增加了允許單一借款人或單一出借人運營一個資金池。越來越多的業務需要 KYC 才能參與。Maple、TrueFi、Clearpool 三者的借款人有很大程度的重合,增加了系統性風險。

無抵押借貸項目在下行市場中受到的影響低於 DeFi 的超額抵押借貸和中心化借貸,說明這一套信用評估和風險管理方案的有效性。當然,部分原因是因為無抵押借貸通常僅支持穩定幣的借貸,而 Aave 等協議中包含 ETH、WBTC 甚至 stETH 等波動性較大的資產。

部分無抵押借貸協議同樣面臨流動性問題,如 Maple 的 Orthogonal Trading 和 Maven 11 池,流動性完全耗盡,需要等待借款到期還款後才能贖回。資金利用率高也帶來流動性少的問題。

好文章出於 區塊客