流量密碼 提供 科技、娛樂、流行、穿搭、影劇、遊戲、電競、開箱、資訊、正妹網紅女神 等各類新聞資訊等,發燒話題永不退流行,讓您第一手快速掌握,快速更新文章及最新消息的發布就是我們的宗旨,只要隨時關注流量密碼資訊就是掌握 流量密碼。

如果有一個實體經營與 FTX 競爭的公司……他們可能會最大限度地利用機會在他們軟弱的時候擊敗對手,這並非不可能,尤其在 Alameda 資產負債表令人擔憂的時候。本文源自 Twitter @hodlKRYPTONITE 的研究長文,並由 MarsBit、動區編輯部編譯、整理。

(前情提要:外媒:Alameda 146億美元資產「大多數是FTT」 凸顯與FTX關係過密 )

(背景補充:解讀》北美最大比特幣礦企 Core Scientific 瀕臨破產,Celsius 放了第一把火 )

說在前頭,我只是一個沒有內幕消息的失業懶鬼。以下都是我從公開可取得的資源裡得出的推測,同時 SBF 一直是該領域值得尊重的大玩家,請更加謹慎地閱讀下面任何內容,如果有明確證據或澄清聲明等指出我的觀點有誤的訊息,我很樂意改變我的看法。有鑒於 FTX 和 Alameda 規模龐大,我指出的可能不是全數情況。

FTX 和 Alameda 有成山的資訊值得探索,我們先從 FTX 開始:

一、FTX 有多少現金?

我們可以假設 FTX 有兩個主要的現金來源。首先是股權挹注或籌募資金,其次是來自收取用戶交易的手續費。

先來看籌募資金。根據 CBinsights 數據,FTX 總共籌集了 18 億美元 —— 我們大概忽略了 2020 年 2 月那輪募資(金額約為 1,500 萬美元),加上先前的天使投資,簡化數字我們可指出 FTX 籌集到 19 億美元的資金。

再來看手續費收入。這一點只需要看他們的 FTT 燒毀情況就能知道—— FTX 收入的 1/3 用於代幣燒毀。根據官網頁面:

將這些日期與當天的 FTT 價格計算後並加總,一共是 466,507,567 美元,表示 FTX 已經賺了大約 14 億美元。

將這兩個數位相加,我們可以假設 FTX 的最大現金儲備量為 33 億美元,當然我們需要排除 FTX 的支出——這一點我很難估計。

延伸閱讀:外媒:Alameda 146億美元資產「大多數是FTT」 凸顯與FTX關係過密

二、 Alameda的問題

讓我們繼續討論 Alameda/Alfameda ,在Coindesk 的報導《Divisions in Sam Bankman-Fried’s Crypto Empire Blur on His Trading Titan Alameda’s Balance Sheet》中,有它們的資產負債表。

為什麽我把他們的大部分負債都當作現金? 這是因為 Alameda 和 3AC 是貸方最大的借款人!Alameda 臭名昭彰的一點就是,他們甚至把 FTT 作為貸款的抵押品!如果您不相信我……請隨意找方法驗證我的話。

假設再假設,Alameda 堅定看好並長期持有上述加密貨幣(FTT),不會自己拋售,這樣還是存在問題,因為在經濟低迷時期,他們的資產負債表可能因為死亡螺旋大打折扣:

在極端情況下,所有鎖倉抵押品在面對債務時都幫不上忙,會被重新清算為零,而巨大的債務會讓他們不得不持續拋售,資產將大幅折價。

他們已經證明自己是天才級玩家,但真正的問題還不至於此。

延伸閱讀:2位律師探討「三箭資本破產」: 臨時清算有何區別?清算人?資不抵債怎辦?

三、收購的 BlockFi 與礦業危機

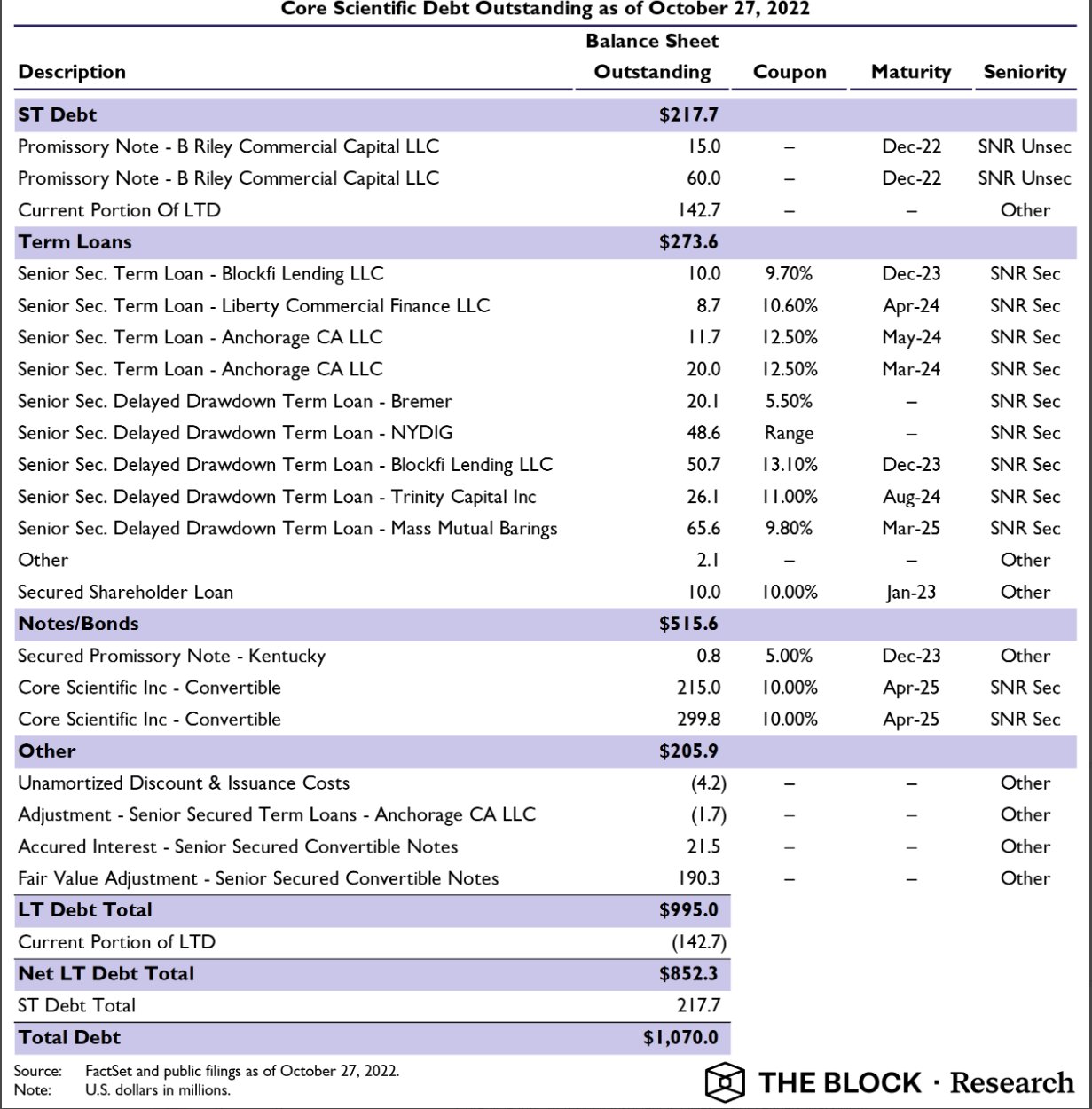

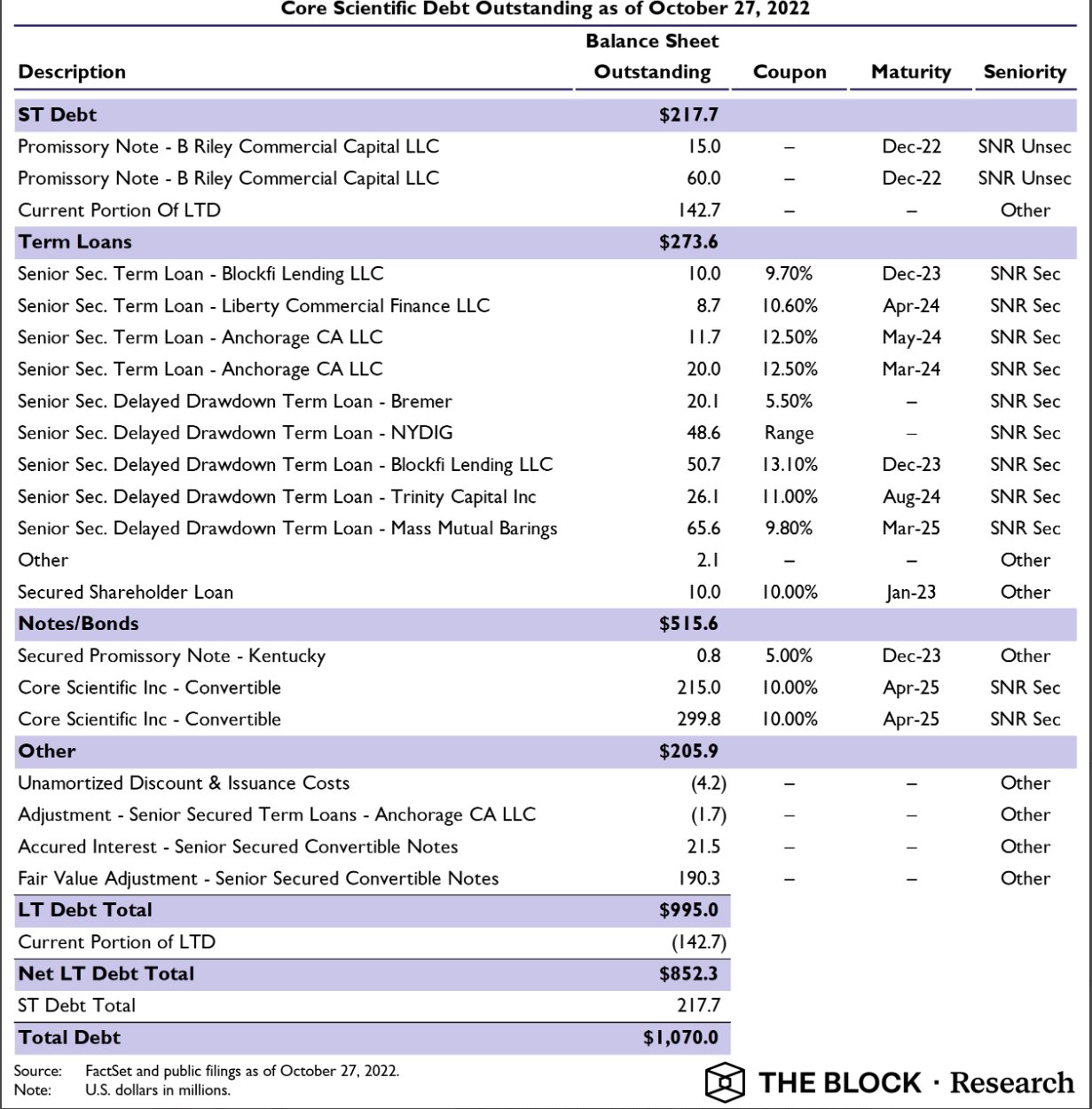

還記得嗎? Core Scientific 面臨倒閉!你不需要多聰明就能知道這確實很糟糕——雖然從長遠來看這不算什麽。

Core Scientific 是「世界上最大的礦場」,查看他們 1 月份的數據更新,他們有 75,000 台礦機,假設這些是 S19s —— 一台在當初甚至賣到 1 萬多美元,那總值最少值 7.5 億美元。

擁有如此龐大的資本支出,這些礦場必須以某種方式為其融資。沒錯,他們使用礦機作為抵押品從貸方獲得貸款……

我很懶,所以我從 The Block 截了個圖。

現在放貸方可能真的玩完了,為什麽?因為所有以礦機為抵押的貸款實際上一文不值。 S19s 的當前售價不足 2000 美元,即抵押品價值已經受到 80% 以上的價值重貶。

鑒於現在的高電價,開機挖礦是虧本的,所以貸款方拿到這些礦機也沒有任何用處,可以大概假設這裡會發生 2 億壞帳,並導致潛在連鎖損失達到10億美元。

好消息是,這些礦場已經賣掉了他們的(代幣)存貨,壞消息是外借的信貸將變得更加緊縮,並導致加密貨幣中的資金減少。

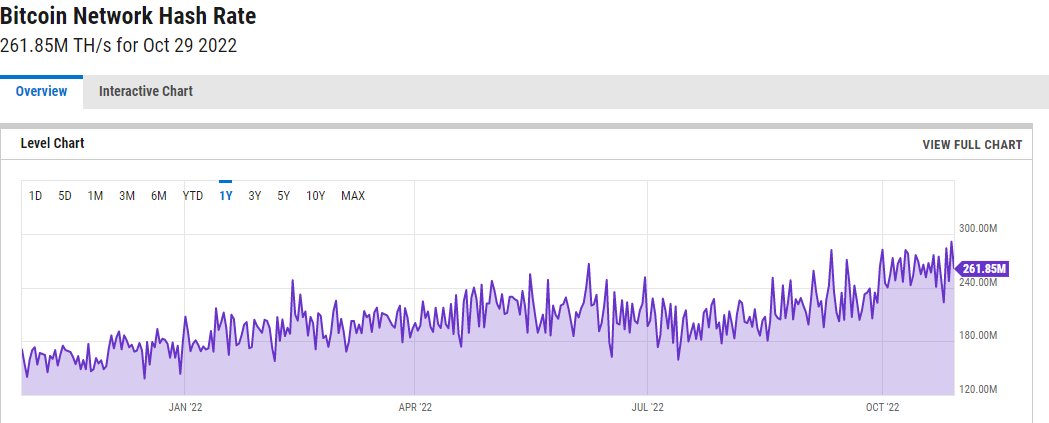

現在比特幣挖礦的hash率如下圖:

算力的增長會導致連鎖反應:礦工破產,貸方破產等等。每個礦工現在都在進行消耗戰,他們以過高的價格購買機器,不得不開機為了撫平他們的邊際成本。

在經濟理論下,只要 MR > MC,即使無利可圖,玩家也會提供生產力,因為已經產生了固定成本。

隨著貸方進一步審查他們的挖礦風險,將導致加密貨幣信貸更加緊縮,礦工可能被迫出售庫存的 BTC 以滿足信貸收取。

延伸閱讀:礦難來襲》最大比特幣礦企 Core Scientific 暴跌 78%,警告投資人可能破產

延伸閱讀:又一家礦企出事!Argo宣布2700萬鎂融資失敗、賤賣礦機,股價重貶46%

貸方再次陷入來自礦企出的大包,我們知道 BlockFi 受到了嚴重的傷害,並且可能已經破產了!

早在 6 月,我就強調了所有這些貸款是如何承受巨大壓力的—— BlockFi 尤其受到了我的批評,因為他們業務做得很糟,在牛市中甚至無法賺錢。

BlockFi 還碰巧在「GBTC 套利」上與 3AC 進行了同樣的糟糕交易,承受了巨大虧損。BlockFi 的問題在於其存款基礎的很大一部分是散戶的存款……

BlockFi 在 6 月份面臨著不僅資不抵債,而且面臨擠兌的真正風險。在他們收到的所有其他救助方案中,沒有人願意理會用戶存款—— 即使沒有人真的想救助 BlockFi。

我很確定 BlockFi 的 CEO Zac Prince @BlockFiZac 不願接受一個有效地將他的股權歸零的提議,但他別無選擇——為什麽?因為沒有其他人願意真正拯救把存款放進 BlockFi 的散戶,沒有 SBF 救助,災難將會進一步蔓延,最重要的是——隨著美國散戶失去存款,美國證券交易委員會(SEC)將對加密領域添上的憤怒。

好吧,BTC可能跌到 1,4000 美元甚至更低,看起來我們現在無論如何都跌到那了,但就是這樣。 Crypto中有許多不道德的玩家,但 SBF 目前仍然保持著初心。

延伸閱讀:BlockFi 、FTX US 最終簽署「價值 6.8 億美元」信貸及收購權協議

回到原本的題目。

每一個放貸者都可能接觸礦業公司。畢竟,礦工是最渴望獲得信貸的消費者,因為要為其昂貴的前期資本支出(機器和電費)提供資金。Core Scientific 自己挖了一個 3,000 萬美元的債務黑洞,如果我估計,現在貸方可能至少有 10 億美元的債務。

讓我們特別談談 FTX 拯救的 BlockFi。

我們知道 BlockFi 對 Core Scientific 有 600 萬美元的債務,總結來說,如果他們所有的採礦業務都曝險了,我估計他們會有 2,000 萬美元的債務要承擔。

如果上述的事真的發生,FTX 會抽出借貸資金嗎?如果 BlockFi 倒閉,他們會收回所有的一切嗎?

這個故事有太多不確定的部分,但可以肯定的是,Alameda research 的資產負債表已經顯示出一定程度的脆弱性,作為最大的借款人,我會擔心我的貸方是否也在看似不穩定的基礎上。

很可能的是,隨著貸方試圖降低風險,該領域的凈信貸將減少,將 FTT 作為抵押品的做法可能不會奏效。

四、加密貨幣市場正在逆風前行

美國 3 月期公債收益率超過 4%,而加密「超糟(really fucked)收益率」低於 1-2%……如果你把它放在中心化交易所,你將承擔 CEX 清算風險。如果你把它放在defi上,你將承擔智能合約的安全風險。

在過去的幾年里,有大量的美元流入加密貨幣……因為加密貨幣的收益率至少為 10%,而美元存款利率的有效收益率為 0%。然而,這種動態已經完全逆轉。

因此,我們有兩個問題。

- 加密市場的美元流出到現實世界。

- 凈信用將在加密市場內縮小。

所有這些都會造成定價波動並影響脆弱的資產負債表。

特別是在非流動性代幣中,我個人認為,考慮到籌集的現金量(減去成本費用和 VC 挹注等)作為交易所的 FTX 很好,但 Alameda 的資產負債表,就有點令人擔憂。

如果有一個實體經營與 FTX 競爭的公司……他們可能會最大限度地利用機會在他們軟弱的時候擊敗對手,這並非不可能。

總結:

文章中顯示的 Alameda 的資產負債表有點令人擔憂。特別是因為他們通過 FTT 抵押借來加密貨幣。貸方可能會因為他們的採礦風險而下場淒慘,如果他們收回貸款以恢復流動性,Alameda Research 將承受巨大打擊。

好文章出於 動區