流量密碼 提供 科技、娛樂、流行、穿搭、影劇、遊戲、電競、開箱、資訊、正妹網紅女神 等各類新聞資訊等,發燒話題永不退流行,讓您第一手快速掌握,快速更新文章及最新消息的發布就是我們的宗旨,只要隨時關注流量密碼資訊就是掌握 流量密碼。

新創公司 Blockchain 發佈一份詳盡的穩定幣報告,揭露目前至少有 50 個穩定幣項目正在開發中,是近來最為熱門的加密貨幣話題之一。區塊客節錄報告內容,試窺穩定幣市場的機遇與挑戰。

簡述穩定幣

一般加密貨幣在開放市場中價格波動性高,這是製造投資機會與延續新創營運資金不可避免之苦樂。而所謂穩定幣,是一種與現實資產相掛鉤的加密貨幣,大多為美金或歐元,還有一些貴金屬。

故名思義,它的價格會是定值,常替代實體法幣作為一種便利的穩定價值儲存。以最大宗的穩定幣為例,Tether(USDT) 號稱與美金 1 : 1 掛鉤,在幣安、Bitfinex 等交易所,常作為投資獲利暫存的媒介。

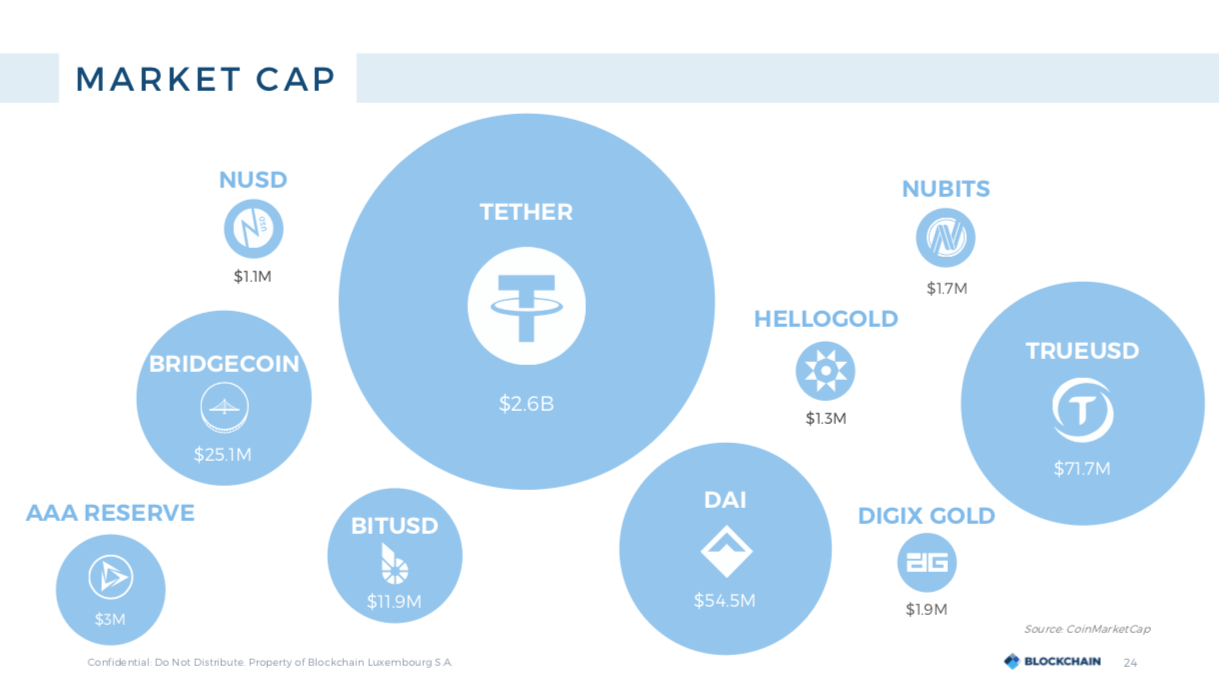

據 Blockchain 研究,Tether 具穩定幣中最高市值:26 億美元。截稿為止,市值近 28 億美元,排名為整體市值第八位。

穩定幣有幾種類別?

穩定幣相似概念就像是傳統世界的紙鈔,中央銀行由黃金儲備做為支持,發行穩定價值的貨幣提供使用。

只不過,加密貨幣的世界沒有中央銀行,有的穩定幣發行商透過類比中央銀行的形式進行資產掛鉤,再進行通貨膨脹或緊縮以維持幣價。又或者透過演算法提供機制,不另外掛鉤資產,提供穩定幣值。

演算法機制較為特殊,當需求增加,演算法則增加發行量 ; 隨著穩定幣供過於求,則會有機制嘗試將價格帶回錨定價位。

然而這種類型的穩定機制十分具有挑戰性,目前尚未得到驗證。開發中項目包括:Basis、Terra、Carbon 和 Fragments。

Blockchain 研究將穩定幣區分出兩個向度:抵押物掛鉤、演算法。

值得注意的是,在新創公司 Blockchain 的報告中,57 個穩定幣項目中,有 23 個已經上線。

所有項目中有 23%(佔 12 項) 使用演算法來達成幣值穩定,這樣的嘗試或許能打擊如 Tether(USDT) 中心化、財務審計不透明的痛點。剩下的有 77% 的穩定幣項目都是使用資產掛鉤來運作,其中又以美元抵押佔多數。

穩定幣為何受到重視?

加密貨幣價格的高波動性一直為人詬病,少則 3%~10%,多至數倍,然而代幣經濟願景應有的貨幣穩定性,與投資期待、開發經費,是有所衝突的。

穩定幣的使用,或許能滿足加密貨幣應用的其中一個層面:價值可以透過數位方式轉移,並建立與主流法定貨幣的穩定性與信任。

此份穩定幣研究報告作者接受訪問表示:

加密貨幣的波動真的讓許多人逐漸遠離這個領域。穩定幣可以解決這個問題,並且帶動一些比特幣或以太幣等波動型加密貨幣所不完全適用的案例,例如:保險產業。

穩定幣未來可能具有更大的影響力,不過目前最大的用例還是以 Tether(USDT) 提供的定錨美元功能最為顯著,該報告中表述,Tether 是第二大交易活躍的加密貨幣,僅次於比特幣,USDT 則佔穩定幣中市值的 93%。

不過 USDT 向來有受到是否真實擁有美金定錨的疑慮,也未接受正式審計,更傳出它是影響幣市的元兇之一。

市場競爭者眾多 機構投資進場

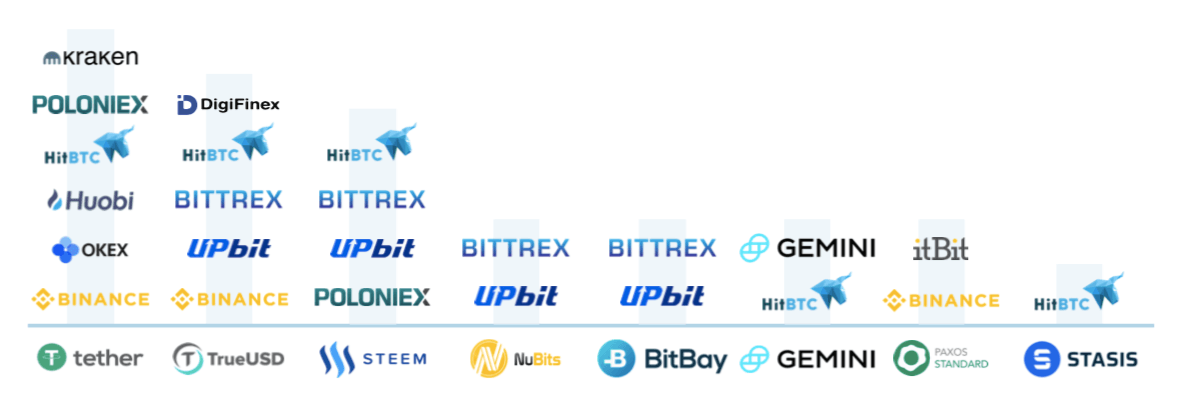

在今年美國著名雙子星交易所推出 GUSD、知名交易所 Poloniex 營運商 Circle 的穩定幣 USDC 也正式上線,還有 Paxos 信託公司發行的 Paxos Standard 以及倫敦區塊交易所的數位英鎊 LBXPeg 等,各家業者都加入穩定幣的市場。

已上線穩定幣進駐多間交易所

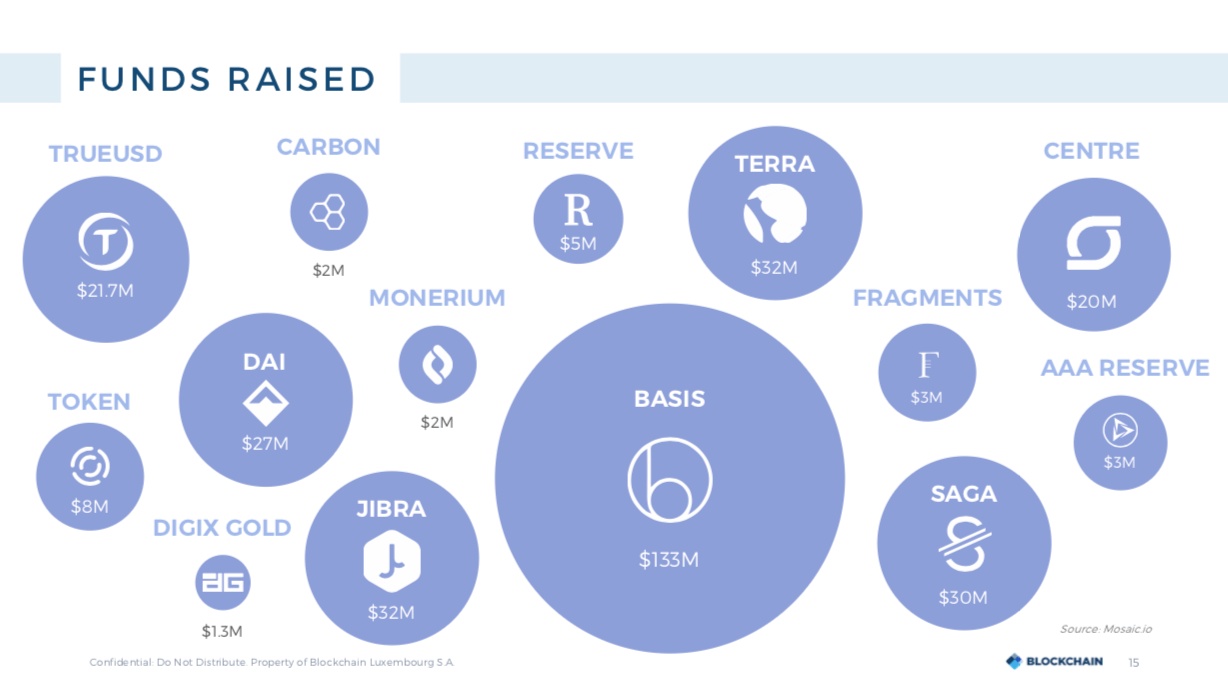

穩定幣也引起機構投資風潮,投資基金 Andreessen Horowitz 斥資 1500 萬美元收購 6% MakerDAO (MKR) 代幣, 其發行的 DAI 是基於以太坊的穩定幣,另外還附帶去中心化信用系統,與美元 1:1 錨定,由以太幣 (ETH) 足額抵押擔保發行。其他穩定幣項目,也都募得可觀的資金。

各家穩定幣所籌募資金

即使有許多市場參與者,這份報告提出穩定幣必須面臨的問題:擴展、監管審查、技術。

對抵押物掛鉤的穩定幣來說,必須要有足夠龐大的流動性來才能應付具規模的區塊鏈應用,這表示在背後的營運商需要投資數百萬至數十億美元在每一枚穩定幣上。這對於穩定幣的使用成長是有限制的。此外,像是 Tether 目前面臨的審計問題也是,中心化的穩定幣必須面對的。

另外,如此篇所述,不需抵押物的演算法型穩定幣能否實際運作,還有待驗證。

此篇報告做出結論表示:

穩定幣的技術仍處於初期階段,目前存在完美穩定幣設計的可能性很小 ; 我們期待進一步的實驗和創新。

圖片來源:

- balance: lifewire