流量密碼 提供 科技、娛樂、流行、穿搭、影劇、遊戲、電競、開箱、資訊、正妹網紅女神 等各類新聞資訊等,發燒話題永不退流行,讓您第一手快速掌握,快速更新文章及最新消息的發布就是我們的宗旨,只要隨時關注流量密碼資訊就是掌握 流量密碼。

原文作者:Frank Hu & Kester Wu,ByteTrade Lab

原文來源:Medium

編譯:倩雯,ChainCatcher

前言

FTX 暴雷事件餘波未止,去中心化和透明度越來越受到關注。交易活動從 CeFi 遷移到 DeFi 不是「是否」的問題,而是一個「何時」的問題。

該文將關注衍生品 DEX 的創新功能,上篇內容詳見《以 GMX 為例,詳解鏈上永續合約協議的創新之道》。

背景

中心化交易所的崩潰導致中心化交易所進行自我託管/鏈上交易的去風險化,可以從 2022 年 10 月至 2022 年 12 月期間 DEX 與 CEX 在市場中的主導情況看出。

來源:TheBlock,Defillama,ByteTrade

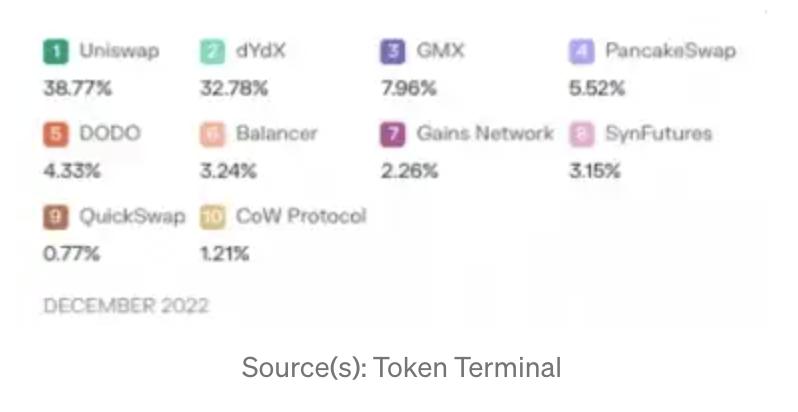

雖然大多數鏈上交易量仍發生在 Uniswap 等現貨 DEX 上,但鏈上衍生協議的交易量和 TVL 也在增加。

要點速覽

- 衍生品 DEX 正在實施的創新功能包括:在 dYdX 上的交叉保證金,混合或 100% 穩定幣 AMM 池,KTX 上的社交交易。

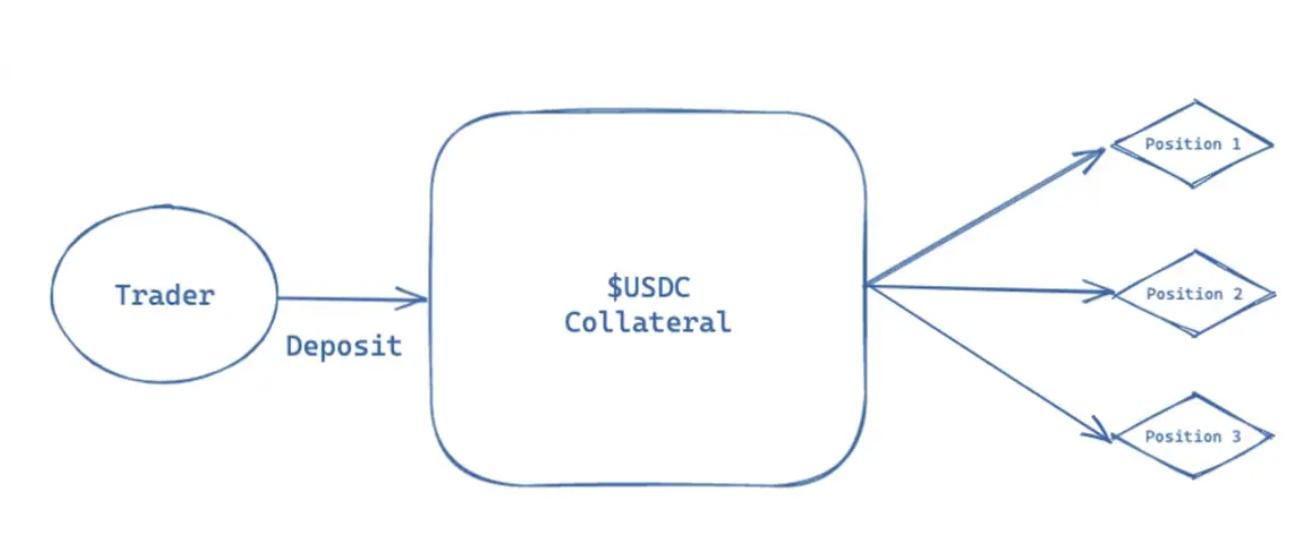

- dYdX 上的交叉保證金允許交易者開立多個頭寸,這些頭寸使用相同的抵押品。

- 衍生的 DEX 利用兩種 AMM 設計:混合型 (穩定幣+資產)、100% 的穩定幣。

- KTX 採用混合 AMM 設計,併計劃利用社交交易來平衡平台上的 OI 偏差。

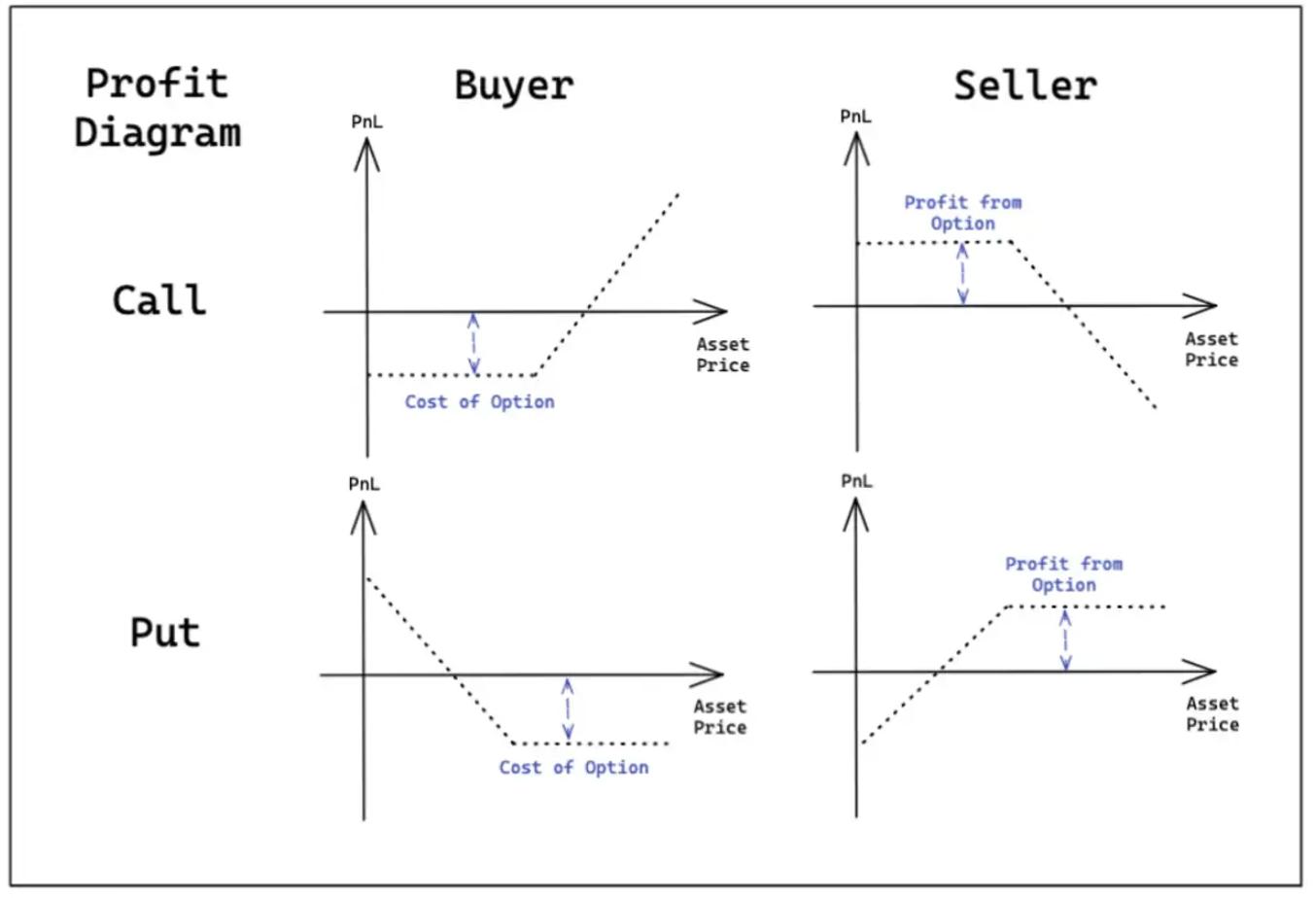

- 去中心化的選擇權協議以點對點的模式運作。在「點對點」模式中,流動性的管理方式與現貨類似。流動性提供者將資產存入一個池子,然後交易者可以在該池子中買入選擇權。

- 選擇權的整合仍然有限,衍生品 DEX 和選擇權協議之間最可能出現的選擇權整合是進行資產價格對沖。

- 「必要性是發明之母」。鏈上將會有更多 DeFi 的採用與更多的交易,協議將更有可能能夠共同協作。

在傳統金融中,衍生品是金融資產,其價格來源於基礎資產 (股票/債券/商品)。

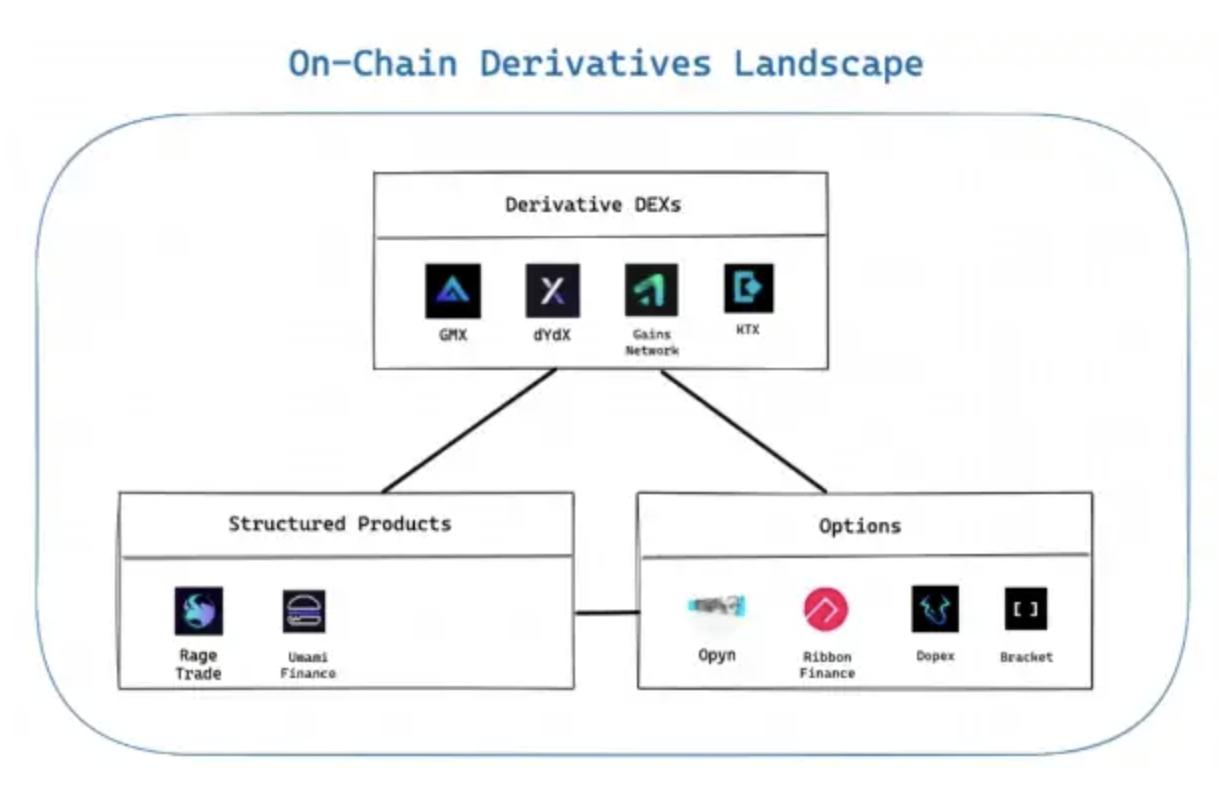

衍生品 DEX

本文將重點關注 DEX 為用戶提供的一些有趣功能上。

存入合同地址的資金只會用作原本的目的

衍生品 DEX 在 2022 年 12 月經歷了交易量的下滑。然而,行業內發生的創新使人們保持樂觀。

交叉保證金

在眾多 DEX 中,交叉保證金(cross margin)是由 dYdX 在開倉時專門使用的。與逐倉保證金(isolated margin)相比,交叉保證金允許交易者開立共享相同抵押品的多個頭寸。

交叉保證金圖解

整個賬戶的保證金要求是每個頭寸的保證金要求之和。

單一頭寸的保證金計算如下:

初始保證金要求=ABS(SxPxI)

維持保證金要求=ABS(SxPxM)。

備註:S 是位置的大小,P 是預言機的價格,I 是初始保證金要求,M 是維持保證金要求。

因此,有了交叉保證金的概念,計算一個賬戶的保證金只需計算所有頭寸的總和。

總初始保證金要求=Σ(ABS(SxPxI))

總的維護保證金需求=Σ(ABS(SxPxM))。

儘管交叉保證金更靈活,但對於喜歡逐倉保證金的交易者來說,它略顯麻煩。在 dYdX 上,逐倉保證金只能通過創建獨立賬戶 (使用新的錢包地址) 來實現。

AMM

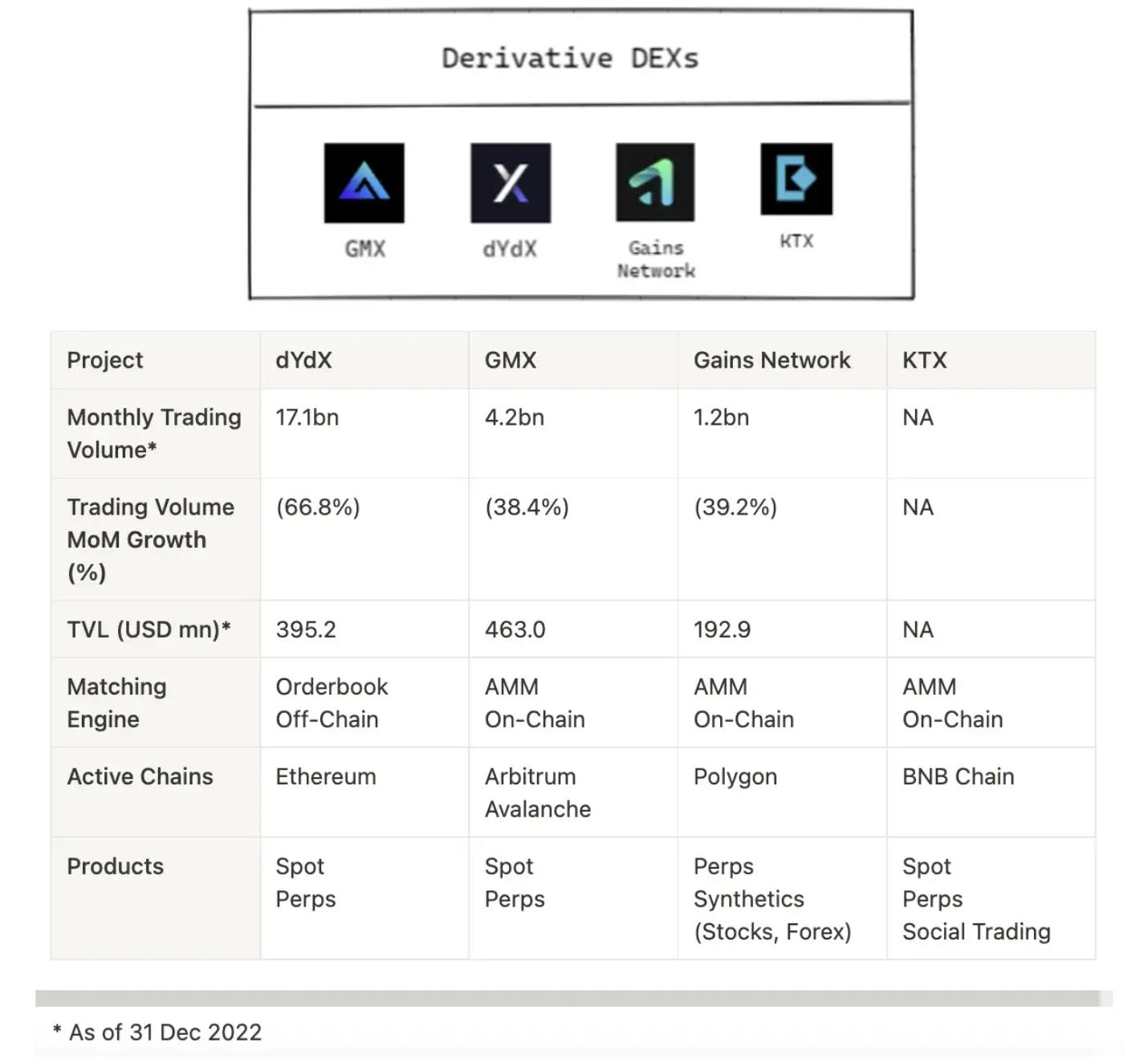

dYdX 運營一個鏈外訂單簿撮合引擎,而 GMX、GainsNetwork 和 KTX 這樣的協議使用 AMM 來促進訂單的執行。

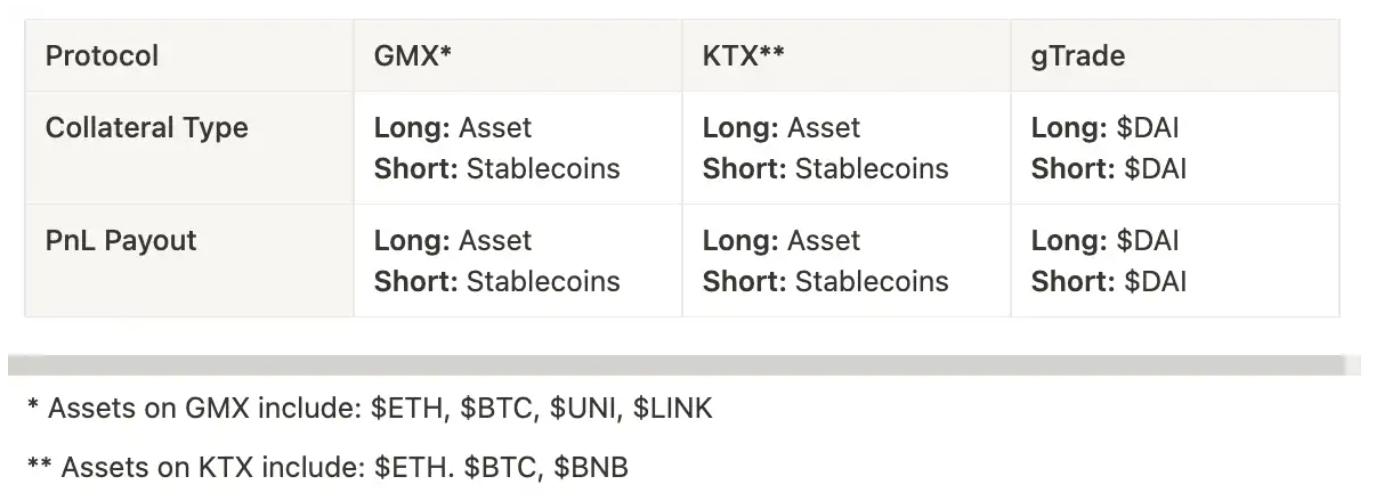

衍生品 DEX 利用兩種 AMM 設計:

1) 混合型 (穩定幣+資產)

2)100% 穩定幣。

GMX 和 KTX 利用一個混合的,即「50% 穩定幣+50% 藍籌資產」的多資產池來促進交易。KTX 目前在 BNB Chain Testnet 上,讀者可以在這裡試用該協議。

資料來源:KTX

另一方面,Gains Network 利用 100% 的 DAI 金庫來促進交易。

在 Gains Network 上,無論是哪種交易對,都使用 DAI 抵押品進行交易。槓桿是合成的,由 DAI 金庫、GNS/DAI 流動性和 GNS 代幣支持。DAI 從金庫中取出,以支付交易者的 PNL(如果為正的話)或從其 PNL 為負的交易中獲得 DAI。

在下面的表格中,列出了兩種設計之間的一些主要區別:

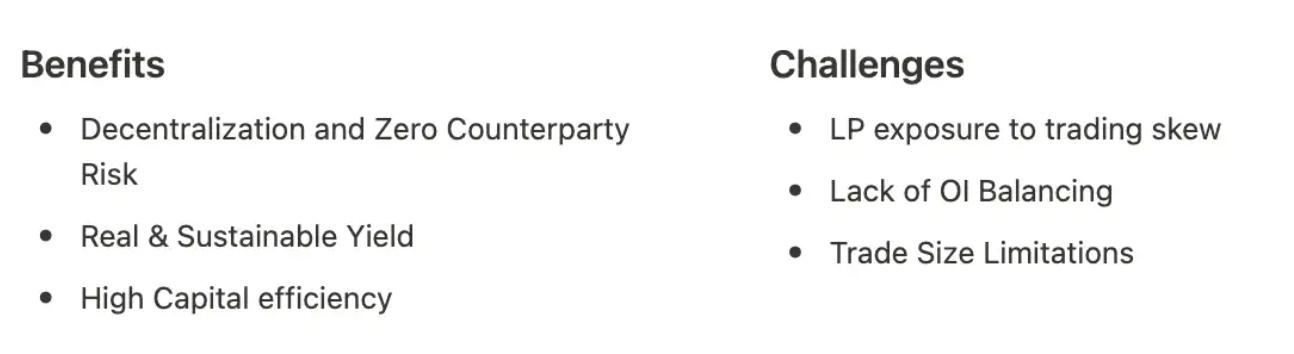

GMX 和 KTX 將為用戶提供高達 50 倍的交易資產的槓桿。通過使用混合設計,像 MMX 和 KTX 這樣的協議受限於池中每個單獨資產的數量。關於這兩種 AMM 設計的好處和挑戰,總結如下:

社交交易

GMX 和 KTX 的 LP 面臨著基礎資產價格波動的挑戰。一些協議,如 Rage Trade 和 Umami Finance,已經著手解決這一挑戰。然而,很少有 AMM 衍生品協議試圖緩解平衡 OI 方面的挑戰。

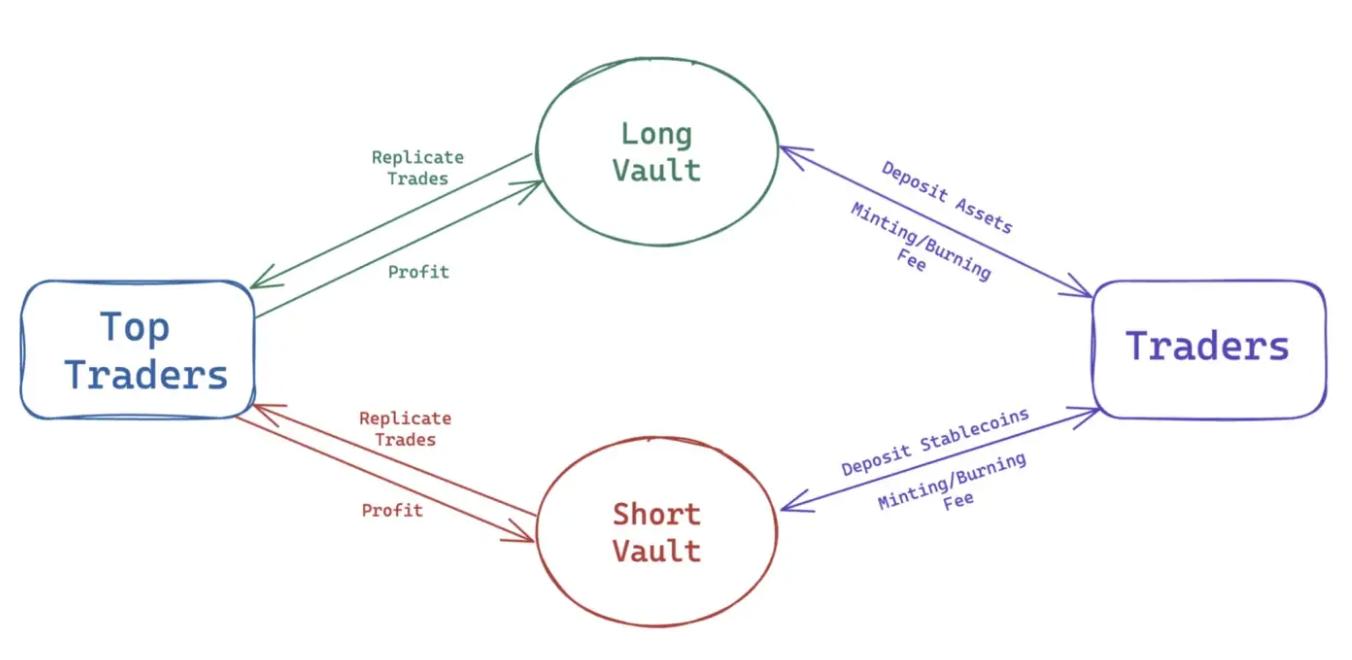

KTX 的目標是通過社交交易建立一個內部 OI 平衡機制。

資料來源:KTX

KTX 社交交易邏輯圖解

這個功能還沒有發布,但社交交易的邏輯可以分解為以下幾點:

1. 根據總交易量、總 PnL(%) 和 PnL(美元),從 KTX 的交易競賽中選出頂級交易員。這些交易者將被劃分為空頭和多頭交易者。

2. 交易者可以通過將資產/穩定幣存入多頭/空頭金庫並鑄造收據代幣來參與社交交易。

3. 社交交易金庫的交易規模將有限制。

4. 金庫收據的造幣/銷毀費用也將根據 KTX 當前的 OI 進行調整。例如,如果有更多的交易偏向於多頭,那麼交易者向多頭金庫存款的費用就會更高,為協議上的 OI 創造一個自然平衡機制。

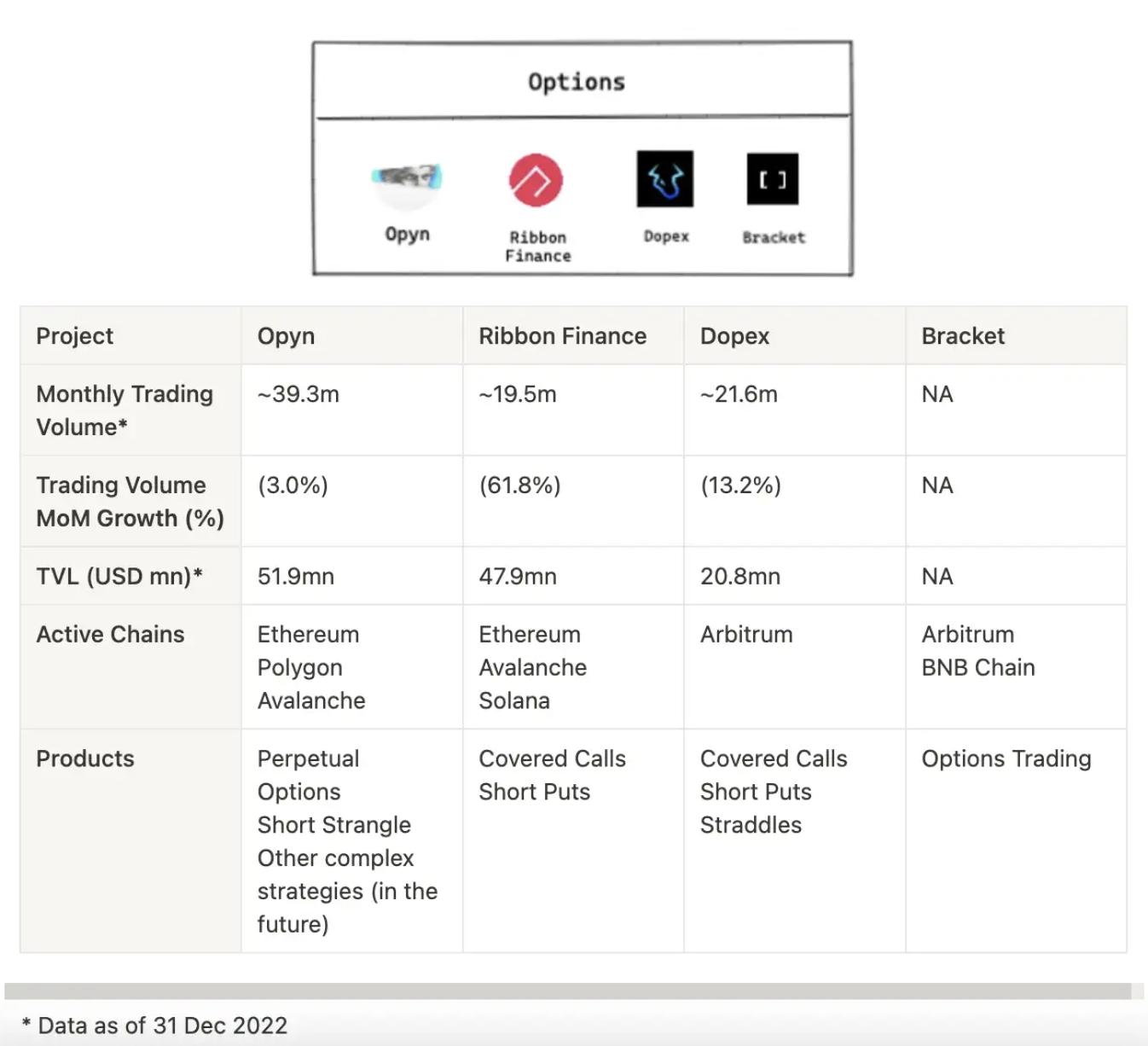

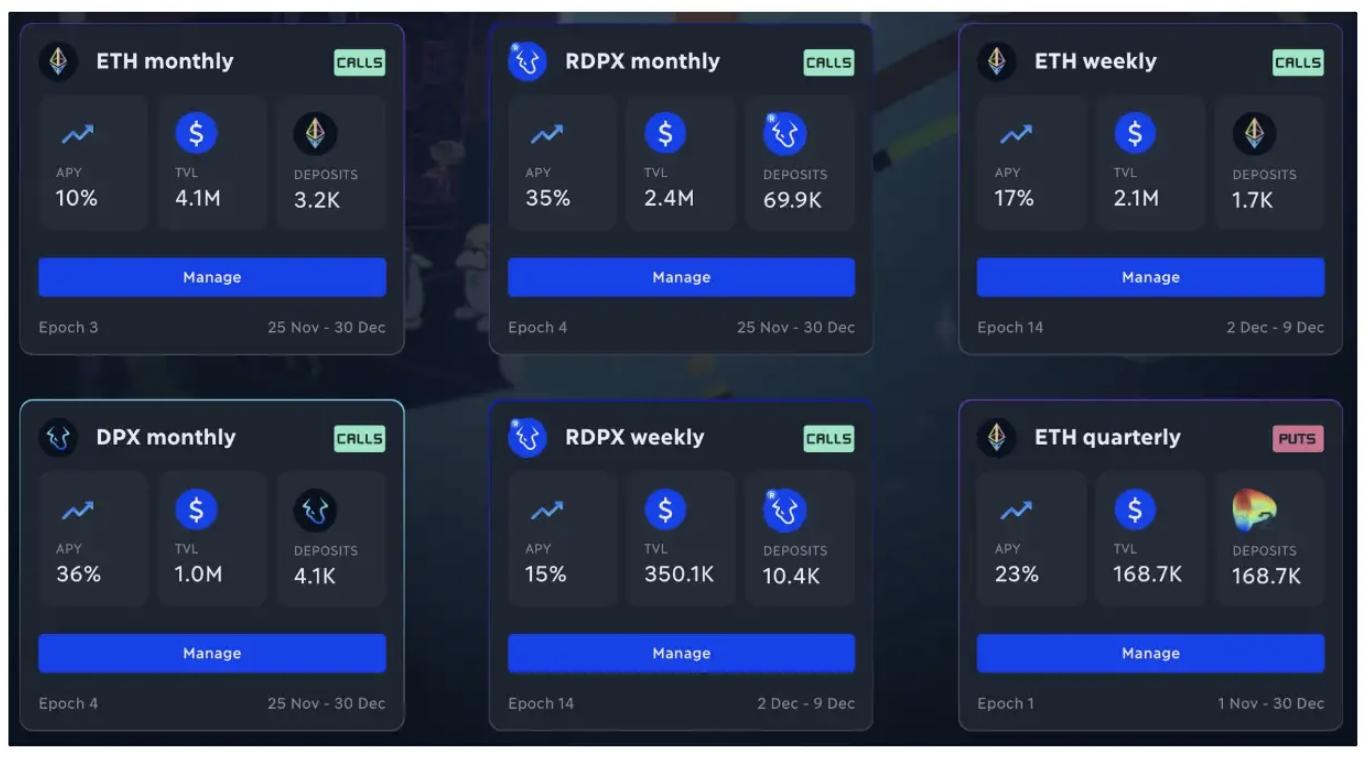

選擇權

選擇權是給予其買方以特定價格買入/賣出相關資產權利的合同。

看漲選擇權為選擇權的買方提供了以某種價格購買資產的權利,看跌選擇權為選擇權的買方提供了以某種價格出售資產的權利。在中心化交易所,選擇權是以點對點的模式進行。選擇權由擁有相關資產抵押物的人出售,然後,選擇權買方可以購買這個選擇權並向選擇權賣方支付溢價。

對於去中心化的選擇權協議,選擇權是以點對池的模式進行的。在點對池模式中,流動性的管理方式與現貨 AMM 類似。流動性提供者將資產存入一個池子,然後交易者可以從這個池子裡購買選擇權。

下圖顯示了一個點對池模式的簡化例子:

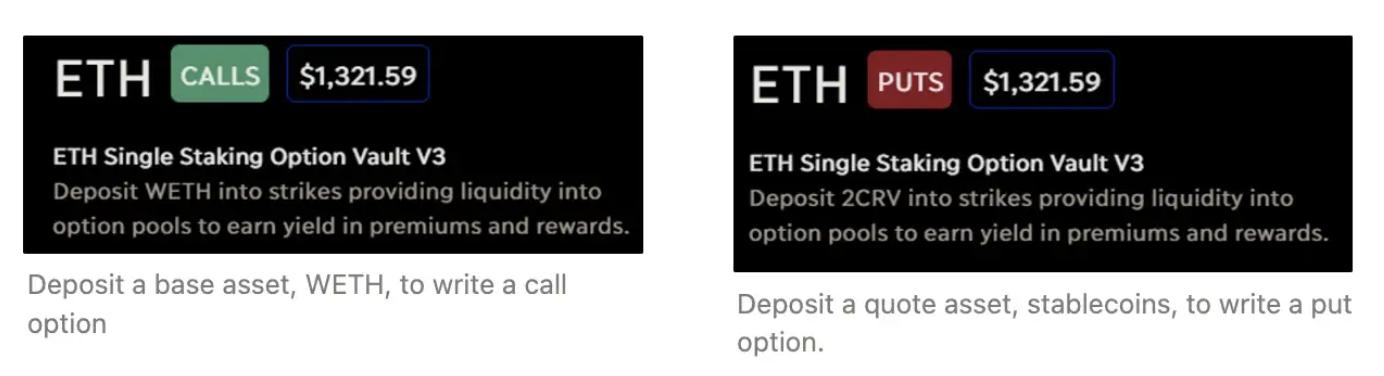

選擇權賣方可以通過提供:(1) 基礎資產 ($ETH/$DPX) 和 (2) 報價資產 ($USDC/$2CRV) 的流動性來分別寫入看漲和看跌選擇權,從而被動地獲得收益。這些抵押資產被存入一個合同,該合同以固定的行權價向買方出售看漲選擇權,在紀元 (週/月) 結束時到期。

以 Dopex 為例,點對池模式內存在不同的選擇權時間範圍 (每週/每月/每季度),但也帶來資本效率低下和流動性分散的天然挑戰。

圍繞 DEX 選擇權協議的積木機制

選擇權的用途非常廣泛,任何金融收益都可以通過使用看跌選擇權和看漲選擇權來創造。然而,選擇權的整合仍然有限,衍生品 DEX 和選擇權協議之間最可能的整合是用於資產價格對沖。

資產價格對沖

由於像 GMX 和 KTX 這樣的協議經營著混合的多資產池,LP 面臨著大幅度的基礎資產價格波動,這些波動可以用選擇權來對沖。

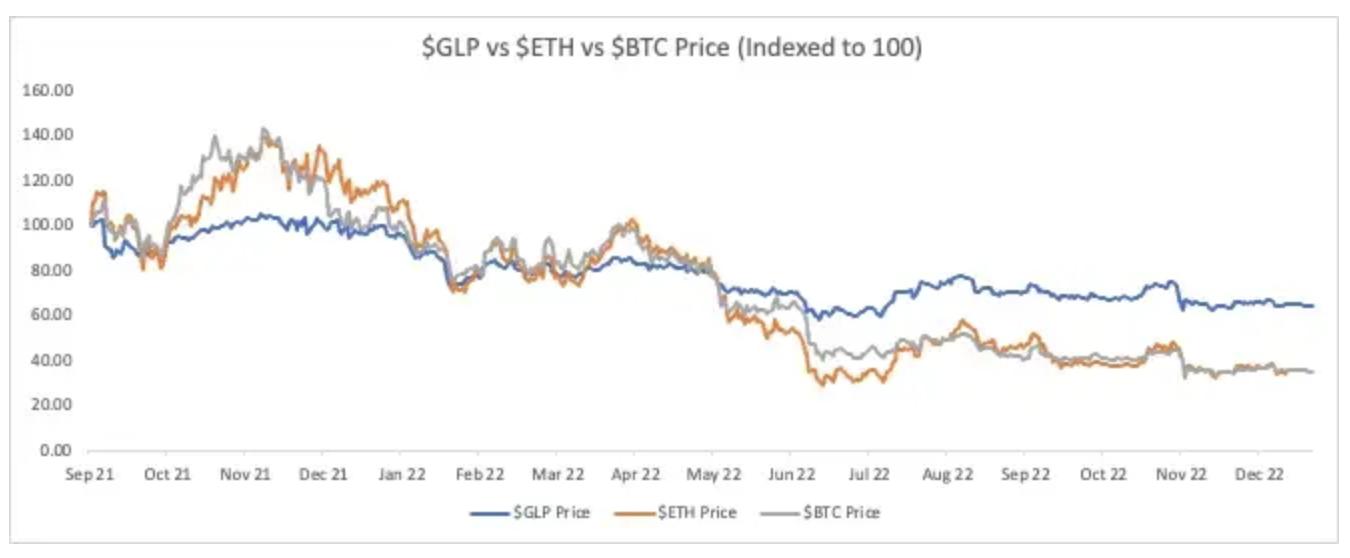

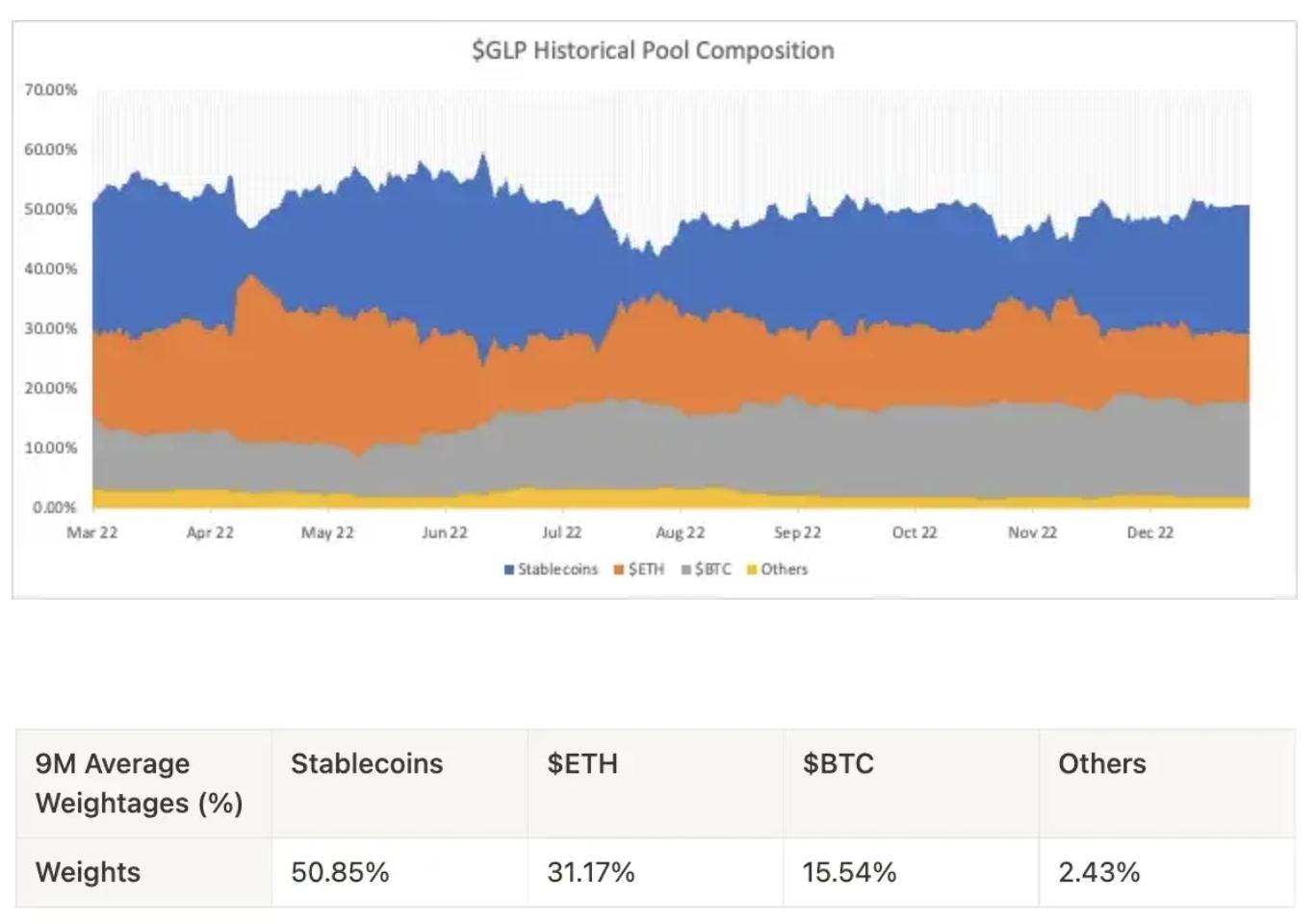

例如,通過在 GMX/KTX 上提供流動性,LP 會收到叫作 $GLP/$KLP 的收款代幣。$GLP 的功能類似於 ETF,其價格基於基礎資產 (主要是 $BTC 和 $ETH),包括 GMX 上交易活動產生的費用。如下圖所示,$GLP 的價格受到 $ETH 和 $BTC 價格下跌的不利影響。然而,由於 GLP 池由大約 50% 的穩定幣組成,$GLP 的價格經歷了 36% 的下降,而 $ETH 和 $BTC 的價格則為 65%。

在這種情況下,選擇權可以用於風險管理。如上所述,購買看漲/看跌選擇權使買方擁有以某種價格購買/出售標的資產的權利。由於 LP 想要減少損失,自然會購買看跌選擇權。

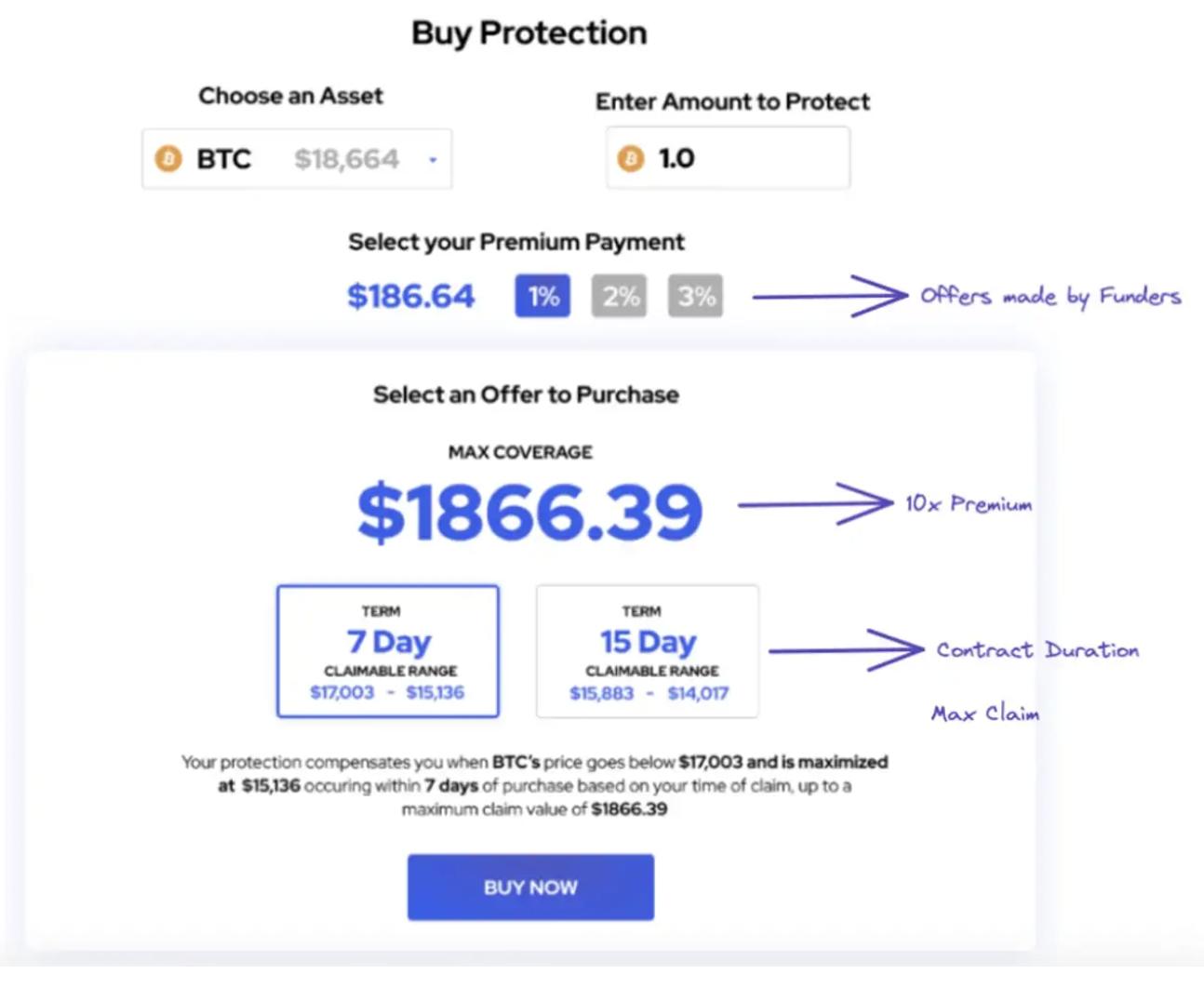

Arbitrum 或 BNB Chain 上的 Bracket 協議正在為 DeFi 參與者提供這種服務。

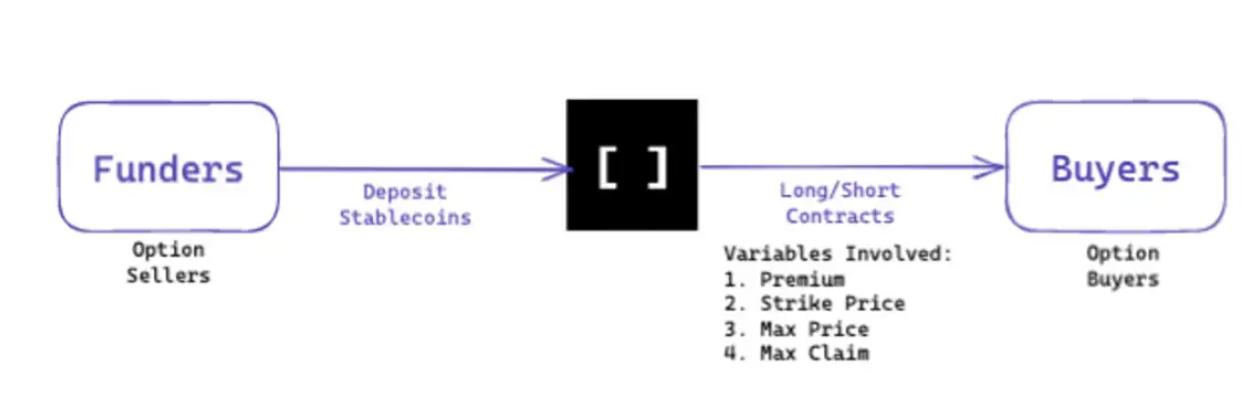

Bracket 以點對池子的模式運作,如下圖所示:

出資者將存入穩定幣抵押品,並向買方提出「報價」。這些「報價」包括基於購買時市場現貨價格的價外多頭/空頭合約。

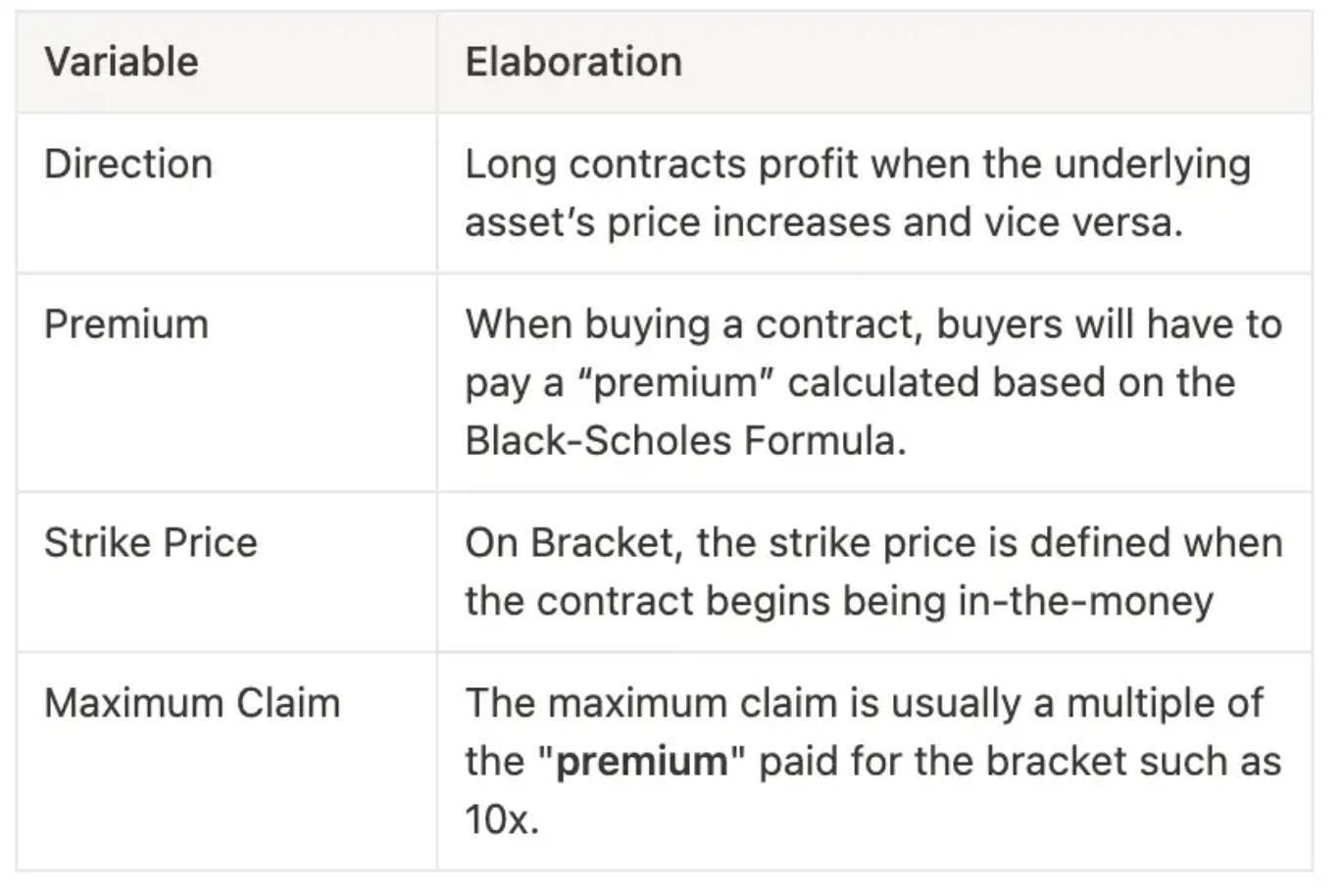

購買合同時有幾個變量需要考慮:

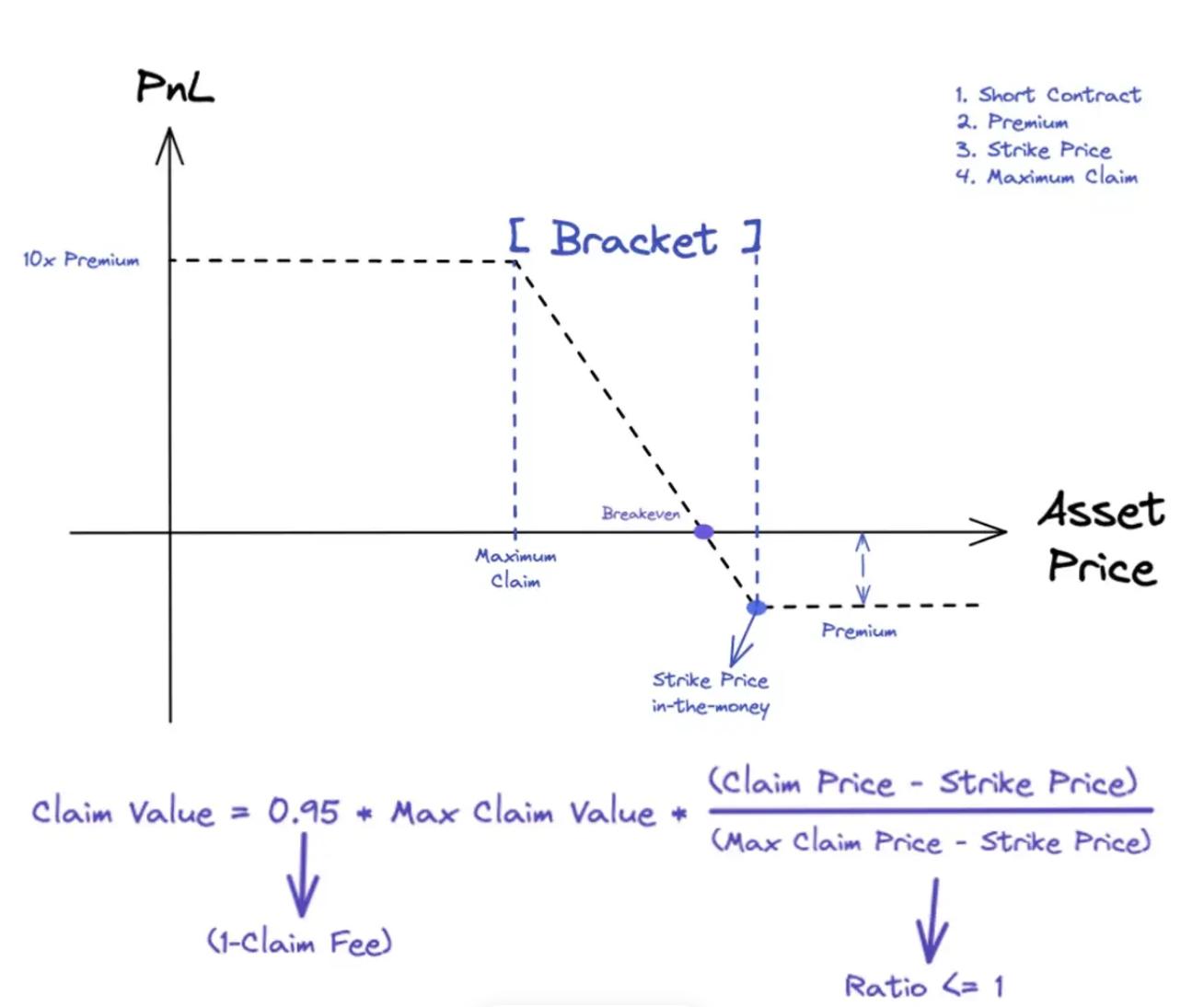

空頭合約的買方利潤情況如圖所示:

在購買選擇權時,買方會收到一個與每個 Bracket 合同唯一相關的 ERC-721 NFT。這個 NFT 跟踪合同的所有權,並使合同可以交易,從而創造潛在的二級市場。

上述幾點被打包成一鍵式體驗。Bracket 能夠通過小工具與其他協議整合,提供無縫的「降價保護」。

來源:Bracket Labs

GMX 和 KTX 的 LP 可以用 $ETH 和 $BTC 的相應權重購買降價保護。

挑戰

Bracket 可能面臨的挑戰之一是選擇權的自動定價。選擇權定價非常複雜,與現貨 DEX 使用的更簡單的「恆定產品公式」相比,涉及更多的變量(到期時間、執行價格、隱含波動率、無風險利率)。

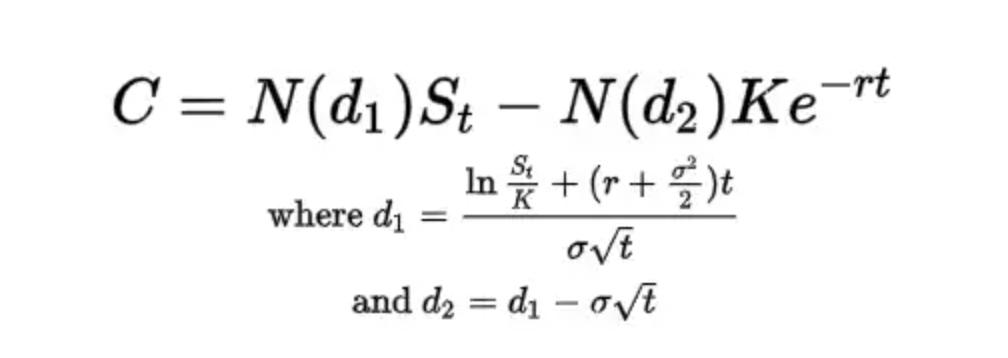

大多數點對池選擇權協議利用布萊克·舒爾斯模型在鏈上為選擇權溢價定價,並確保價格以自動和及時的方式更新。

布萊克·舒爾斯模型

這種操作很麻煩,因為:

1)模型的輸入值難以確定(例如,加密貨幣的無風險利率是多少?)

2)輸入通常來自於鏈外,需要持續的預言機更新。實際價格變化和預言機更新之間的延遲有可能使機器人從滯後的選擇權重新定價中獲利。正如我們從 Mango/GMX 漏洞中看到的那樣,預言機也是 DeFi 中最被頻繁的攻擊載體之一。

3)通用的區塊鏈不太可能提供能準確和完全在鏈上更新價格所需的吞吐量。傳統的做市商使用定制的硬件來更新。在每一個點位價格變化時更新 1000 個選擇權價格。

小結

必要性是發明之母。

鏈上將會有更多 DeFi 的採用與更多的交易,協議將更有可能能夠共同協作。以 DEX(現貨或衍生品)為基礎層,其他協議可以像樂高積木一樣迭加在上面。

一些可能值得探索的潛在想法包括:

- 使用涵蓋選擇權增加收益

對於像 GMX 和 KTX 一樣的協議,LP 代幣根據池子中的基礎代幣以及計費會產生隱含價格。在不同情況下,有可能在 LP 代幣上寫入涵蓋選擇權,來提升收益與利潤效率。

但可能面臨選擇權定價方面的問題。

- 抵押化的債務倉位+鑄造穩定幣

LP 代幣/份額本身就有價值,因為它們代表了池中的一定份額。銀行可以接受股票/債券作為貸款抵押,同樣借貸協議(Aave,Radiant Capital)也會考慮將 LP 份額視為抵押。

可能面臨的問題:

DEX 的倒閉。LP 份額價格下跌時,對借貸協議的清算會導致 DEX TVL 的崩潰。

LP 份額可能會被鎖定,當鎖定發生時候無法立即進行清算。但可能的解決方案是使用半同質化代幣(ERC-3525)。

(以上內容獲合作夥伴 MarsBit 授權節錄及轉載,原文連結 | 出處:ChainCatcher)

聲明:文章僅代表作者個人觀點意見,不代表區塊客觀點和立場,所有內容及觀點僅供參考,不構成投資建議。投資者應自行決策與交易,對投資者交易形成的直接間接損失作者及區塊客將不承擔任何責任。

好文章出於 區塊客